时间: 2024-09-17 16:53:48 | 作者: 产品品类

三大半导体巨头爆雷!Q1需求低于预期;Arm服务器芯片激荡十五年;中国台湾电力困境损害芯片制造中心吸引力

供应链重组加上邻近美国市场,和硕、鸿海、东元、和大等台厂积极布局墨西哥,产品涵盖电动车零配件、工业马达、伺服器组装、车用零配件、工业电脑应用等。

台厂积极布局墨西哥,法人指出,供应链重组趋势与美墨加协定(USMCA)免关税优惠诱因,加上墨西哥紧邻美国市场,台厂加速扩大墨西哥产能。

和硕25日宣布将投资墨西哥子公司约新台币24.21亿元,冲刺电动车业务。法人指出,和硕墨西哥厂主要生产车用产品,最大客户是美系电动车大厂特斯拉(Tesla)。

鸿海集团持续布局墨西哥,1月上旬公告子公司增资鸿佰科技(Ingrasys Technology)墨西哥厂1,000万美元,市场评估,此次投资主要扩大伺服器组装业务。

去年9月鸿海集团与墨西哥北部奇瓦瓦州(Chihuahua)政府建立策略伙伴关系,锁定资通讯、车用、以及可再次生产的能源发展。

鸿海集团布局墨西哥多年,根据资料,鸿海集团旗下富智康、集团子公司PCE Paragon Solutions、子公司Foxteq、鸿腾六零八八精密科技、物流关联企业准时达等,均已在墨西哥设立据点。

机电大厂东元墨西哥高效率低压马达厂,去年9月中旬落成启用,东元转移部分亚洲厂产能至墨西哥新厂,就近供应市场减少长链风险,新厂也可连结位美国德州东元西屋马达厂,抢攻美国、加拿大、中南美洲市场,以及墨西哥国内商机。

汽车传动系统制造厂和大今年在美国新墨西哥州新厂持续动工,就近供应特斯拉电动车关键配件,新厂也会连结墨西哥汽车供应链。

车用窗帘厂皇田工业今年墨西哥厂将生产安全气囊应用产品,预计第二季生产,第三季产能全开并贡献营收。

汽车水箱供应商吉茂精密今年推动墨西哥厂水箱散热器生产基地扩厂计画,预估第一季小批量产,第二季起对外接单量产,墨西哥厂今年可挹注营收。

车用装饰件厂华胜-KY在墨西哥设有子公司,就近服务品牌车厂,华胜-KY指出,今年在中国以外海外市场出货可期,尤其是北美市场,预估今年海外市场占比可提升至13%。

工业电脑厂事欣科也规划扩充墨西哥厂产能和厂房,因应未来承接新订单需求。封测大厂日月光投控旗下环旭电子在2022年下半年于墨西哥厂购买土地,在墨西哥大型工业中心瓜达拉哈拉(Guadalajara)新建第二工厂,预计今年完工投产。

算力多元时代,为不同架构的服务器芯片提供了更加广阔的发展机遇。近两年,国内RISC-V服务器芯片创业热,涌现出蓝芯算力、进迭时空、超睿科技等一批代表性企业。

2009年Arm宣布进军服务器市场起,到今年已是第15个年头,从早期的高开低走,中期的巨头入局,到如今的迅速增加,成为X86之外的最主要架构,过程跌宕起伏。中国是Arm服务器芯片产业重要的推动者和受益者,回顾这风云激荡的15年,有助于把握服务器架构发展变革的脉络,为国内技术创新发展和产业生态建设提供借鉴及参考,同时,也为未来发展的黄金十年带来更多期许。

2008年,芯片出货量突破100亿片,在手机市场风头正劲的Arm开始酝酿服务器芯片计划。

相伴而生的是手机App产生的大数据催生云计算时代初露峥嵘,数据中心开始面临能耗挑战,行业迫切地需要找到一种能以较低的功耗来处理大量并行化、轻量化负载的解决方案,而Arm架构所具备的多内核、高并行、低功耗的特性恰好能够很好的满足数据中心的这种新需求。

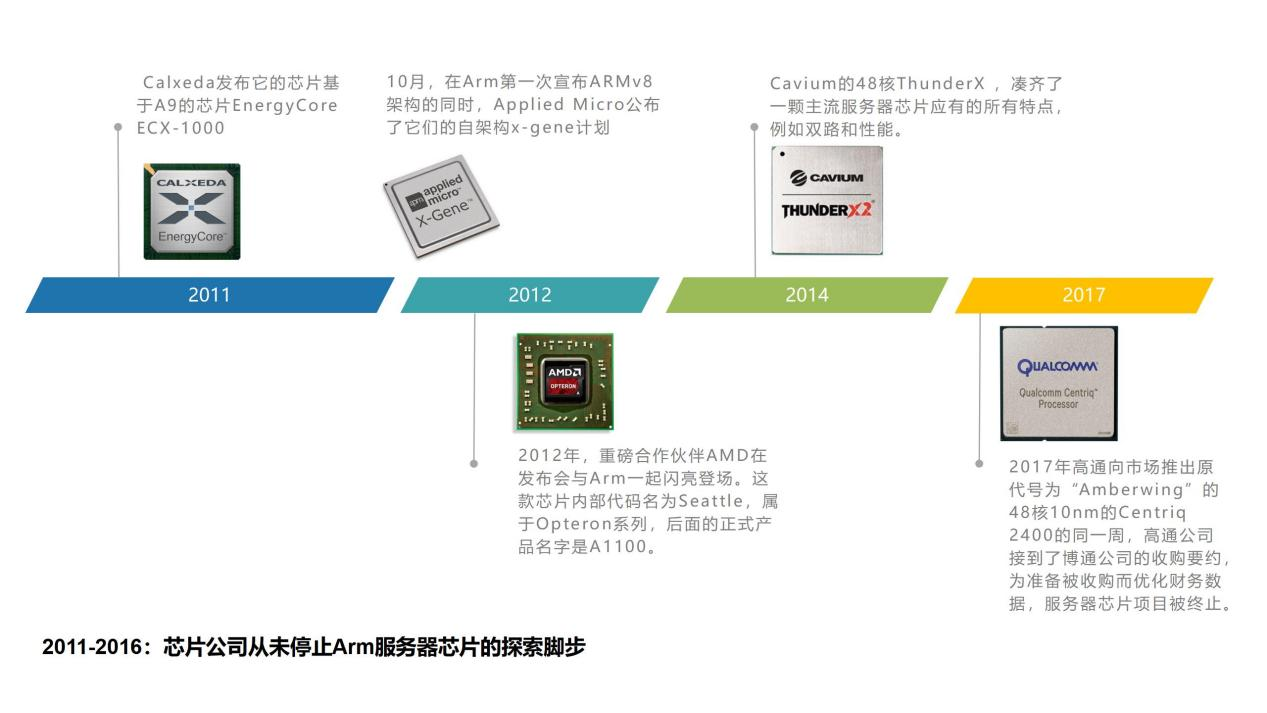

2011年,Arm推出旗下首款64位v8架构,实现了高性能与节能核心相结合,由此开启Arm服务器芯片的第一波发展浪潮。2012年,AMD推出首颗基于Arm架构的64位服务器芯片,成为Arm服务器芯片的重要里程碑。

随后的几年间,Calxeda、AMCC、博通、Cavium、高通、三星、NVIDIA等众多芯片设计企业都相继推出基于Arm架构服务器芯片计划,行情水涨船高。当时一些乐观的预测认为,到2019年,Arm服务器芯片出货量将占到总体市场的20%~25%。

高开之后就是低走。2013年底,先锋创企Calexda因资金问题率先倒下。2016年,AMCC将Arm服务器业务剥离。AMD低调放弃Arm服务器,战略重心重回X86与GPU。博通被安华高收购后,终止了Arm服务器项目Vulcan。2017年,高通为准备被博通的收购计划优化财务数据终止Arm服务器芯片Centriq。

尽管从技术和商业逻辑上看,Arm服务器芯片当时有相当充分的存在理由,也不断有芯片设计企业在尝试通过Arm架构开发服务器芯片产品,但遗憾的是,这些努力最终在市场上并未取得预想的成功。

Arm能够在手机领域加快速度进行发展,得益于苹果和谷歌两大顶级巨头的助力,苹果是其直接客户,谷歌则为Arm其它的直接客户铺平了安卓软件生态。

对比移动终端市场生态,数据中心服务器市场的玩家完全不同,只有芯片公司推不动,要有超级用户和系统商下场才能改变局面。

2017年,英特尔前总裁,数据中心业务负责人Rene James创办了Ampere, 获得了数据库与云计算巨头Oracle的重度战略投资,一副“你能做,我要用”的闭环架势。

2018年,Amazon发布Graviton芯片并部署在自家AWS,开创Arm服务器规模部署的新局面。此后Graviton系列每两年更新一代,目前已发展到Graviton 四代,占据AWS部署的比例快速攀升。谷歌、微软等近年来也相继高调宣布了自研Arm架构服务器CPU的部署计划,提升云服务的能效比与TCO应对AWS的优势。

2019年初,华为宣布推出业界最高性能Arm架构服务器芯片——鲲鹏920(Kunpeng 920),以及基于鲲鹏920的三款TaiShan服务器、华为云服务,刷新计算性能新纪录。阿里云也加入Arm服务器造芯行列,2021年,阿里旗下平头哥首颗ARM架构服务器芯片倚天710发布,并表示将快速在阿里云部署。

短短几年,随着云服务厂商和系统厂商的入局,电信运营商以及行业用户不断加大Arm服务器采购比例。Arm架构服务器CPU开始显现出高增长趋势,据统计市场规模平均年复合增长率超过20%。

超级用户亲身下场是决定性因素,软件生态、供应链上下游的多角色合力推进,促成了Arm服务器芯片的真正落地与加快速度进行发展。同时,Arm架构服务器的优势开始显现于放大。

一是随着数据中心规模的不断的提高,占地与体积、能耗与运维意味着更多的资产金额的投入。TCO成为重要的衡量指标。Arm架构服务器在能效比上具有优势。

二是软件生态环境日臻完善。Arm过去15年的持续推动,联合包括软件公司、芯片公司、器件供应商与整机厂商、云计算厂商等众多产业链合作伙伴,整合软硬件的适配,降低采购与部署难度。

三是英特尔在进入14nm之后制程工艺迭代节奏明显放缓。2019年后Arm服务器芯片伙伴基于台积电7nm工艺量产,目前的设计已发展到5纳米和3纳米工艺,制程上反而领先了英特尔。这在某种程度上预示着Arm服务器CPU在功耗和成本上的优势将进一步凸显。

Arm服务器生态日臻成熟,加上国产化大背景,2020-2021年间,国内Arm服务器芯片设计初创企业陆续涌现。例如采用Arm Neoverse-N系列CPU核设计和销售服务器芯片的遇贤微、鸿钧微、启灵芯,相继完成数轮数亿元级的融资。2023年进入大众视线的博瑞晶芯,基于ARM架构授权开发自研CPU核以及大额融资颇受市场关注。

一是超大规模云服务厂商与系统设备厂商,他们根据自营数据中心或整机方案来设计芯片并优化软硬件解决方案,为自身的业务垂直化减少相关成本、构建稳定的供应链,并且试图形成对终端用户可见的差异化竞争力。他们本身不对外销售芯片或主板,只提供云服务或整机,服务于自身垂直业务的需求。

二是如Ampere、博瑞晶芯等通过架构级别的自研创新实现竞争力的独立厂商,该模式对技术能力和资金需求都具备较高的门槛,可以在一定程度上完成更好的产品差异化水平,同时利用Arm生态便利性,满足基础设施领域的灵活适配性要求和定制化能力。

第三种是通过购买Arm公版Neoverse-N系列CPU核与总线互联CMN、自己聚焦SoC集成的芯片厂商,对初创公司以这种模式起步容易,但因高度依赖Arm公版从而缺乏设计灵活性与深度优化手段,在某些特定的程度上也可满足行业客户的SoC层级微小差异定制化需要。

十五年起起伏伏,终于迎来了确定性。随着产业生态的完善,自研创新向纵深挺进,Arm服务器产业将迈入收获期。

从海外看,Arm服务器芯片的核数,性能、能效正被不断推向新的高度。2023年5月,Ampere推出全新的AmpereOne系列处理器,基于5nm工艺节点自研内核,拥有多达192个单线程Ampere核,内核数量为业界最高。11月,Amazon发布自研96核Graviton 4 数据中心处理器;微软宣布部署定制128核Arm服务器芯片Microsoft Azure Cobalt……

2023年行业企业的设备招标文件显示国产Arm服务器的采购量增长显著。国内市场,飞腾、鲲鹏等已耕耘多年,国内2020/2021期间成立的初创公司将陆续投片或提供芯片。据悉,博瑞晶芯的第一代产品预计在今年下半年公布,并计划在接下来每两年更新一代。其芯片设计将从底层能力构建差异化,包括在多核数和主频上有较大的提升,以及CPU核、总线互联技术自研,低功耗方案设计等,有望给客户提供更高能效比的灵活设计的具体方案,同时通过自研核有助高端芯片设计走出一条国产化的特色之路。

机构预测到2030年,Arm架构服务器全球占比将会达到30%,中国的比列将会高于全球。在数字化的经济、数字化转型的浪潮中,有力支撑起国产算力的底座。

无尘室工程厂去年营运业绩大爆发,包括汉唐、亚翔、帆宣、洋基、朋亿及擎邦,不畏大环境景气走弱,年度合并营收全数刷新历史上最新的记录。展望2024年,台积电法说会抛出营运升温,资本支出维持高档后,无尘室工程厂同时吃下今年营运续旺定心丸。

台积电去年原预期全年资本支出约320亿~360亿美元,后下修为320亿美元,实际资本支出为304.5亿美元,较公司预期低;今年资本支出约介于280亿~320亿美元,八成用在先进制程及光罩,10%用于特殊制程,10%用于先进封装。

台积电无尘室工程主力供应商汉唐去年合并营收688.9亿元,年增42.9%。前三季毛利率10.96%,年减5.1个百分点;税后纯收益36.72亿元,年增22.6%;每股税后纯收益(EPS)为19.57元。包括合并营收、税后纯收益及EPS,均改写同期新高。

汉唐业务长暨发言人许俊源先前表示,去年景气不如前年,主要客户投资速度缓和,但并未大幅度减少,如美光调整产品策略后继续执行A3二期工程计画。

亚翔去年全年合并营收569亿元,年增59.5%,改写史上新高,主因大陆地区工程渐渐步入正轨。亚翔去年前三季税后纯收益17.7亿元,史上同期新高,年增158%,EPS 7.85元,全年获利笃定创新高。亚翔总经理蒋晓麟表示,亚翔近年聚焦客户策略正确,尤其是深耕半导体产业,推升台湾亚翔、苏州亚翔本业及荣工的公共工程业务同步成长。

帆宣去年营收562.8亿元,超越前年503.67亿元,刷新历史上最新的记录。前三季合并毛利率9.61%,年减1.26个百分点;税后纯收益18.5亿元,年增9.8%;EPS 9.42元,均改写同期新高。帆宣董事长高新明表示,去年重要客户资本支出比先前预期下降,但相对三、四年前还是大幅成长,帆宣有很多工作要继续加油,面对未来审慎乐观。

洋基去年营收155.14亿元,年增11.1%,连四年创新高。去年前三季税后纯收益13.91亿元,年增7.4%。前三季EPS为15.92元,表现不俗。

朋亿去年全年合并营收91.4亿元,年增6.4%,连二年创新高。擎邦受惠国内制造业投资建厂潮,去年营收53.14亿元,增116.1%;去年前三季纯收益2.51亿元,年增189.3%;EPS达3.38元。

随着美国总统大选日益紧张,拜登政府急于强调自己推动的半导体经济补助政策成效,据报道,预计在未来几周内公布对英特尔、台积电和其他顶级半导体企业来提供数十亿美元的补贴,帮助建立新的半导体工厂。

这些补助是530亿美元《芯片法案》的一部分,旨在将先进芯片的生产转移到美国本土,并抵御正在加快速度进行发展自主芯片产业的中国。芯片法案包括390亿美元的制造补贴,涵盖每个项目总成本的15%,每个晶圆厂最高可达30亿美元,以及贷款、贷款担保和税收抵免。

由于2022年以来两党法案的实施速度缓慢,令许多人感到沮丧。已有170多家公司提出申请,但迄今为止,拜登政府只向低阶的芯片制造商提供两笔小额资助。

智库美国企业研究所技术与创新高级研究员威廉·莱因哈特(William Rinehart) 表示,在事情真正开始升温之前,显然存在着为有名的公司提供资金的压力。

英特尔是可能的获奖者之一,该公司在亚利桑那州、俄亥俄州、新墨西哥州和俄勒冈州正在进行兴建项目,耗资超过435亿美元。

另一个是台积电在凤凰城附近建造两座制造厂,总投资达400亿美元。亚利桑那州和俄亥俄州都被视为11月总统和国会竞选的战场州。

韩国的三星电子在达拉斯附近有一个耗资173亿美元的项目。美光科技、德州仪器和格罗方德公司业界高层表示,也可望成为顶级竞争者之一。

根据业界高层表示,即将宣布的补助金额要大得多,达数十亿美元,旨在启动为智能型手机、AI和武器系统提供动力的先进半导体的制造。

高层预计将在定于3月7日拜登发表国情咨文演讲之前发布一些芯片补助公告,届时拜登将在竞选活动白热化之际展示他的经济成就,而前总统川普很可能代表共和党提名参选。

报导指出,这些公告可能是初步的,随后将进行尽职调查,然后达成最终协议,资金将随着专案进度分阶段发放。

一些立法者和半导体业主管担心,由于许可时间和兴建别的方面的延误,纳税人补贴的工厂在大多数情况下要数年时间才能生产美国制造的芯片。

据报道,三星近期已经释放2024年手机ODM订单,其中闻泰科技承接了超4000万部手机ODM订单,或重新成为三星最大的ODM供应商。

市场研究机构Canalys报告数据显示,2023年全球智能手机总出货量11亿部同比下降4%,而 2024年得益于新兴市场经济和消费的人支出恢复的推动,预计将实现4%的增长率。

闻泰科技是全球智能手机 ODM“三巨头”之一,该公司与华勤技术、龙旗科技等合计占据全球智能手机ODM市场超过75%的份额。

闻泰科技目前暂未公布2023年财报,而三季度报显示,该公司前三季度实现营业收入444.12亿元同比增长5.53%,实现归母净利润21.00亿元同比增长8.08%,显现出强大的竞争力。

中国台湾唯一电力公司不稳定的财务情况正在威胁该岛的清洁能源雄心,损害其作为全球最大芯片制造商制造中心的吸引力。

台电预计2023年将又出现巨额亏损,而且今年预计不会有太大改善。由于保持低电价的政治压力,这家名为台电的公司无法将天然气和煤炭的更高成本完全转嫁给客户。它还押注于海上风电,这是一种可再生技术,随着成本和延误的增加,该技术在世界各地都面临着困难。

如果台电不能在清洁能源发电方面取得足够进展,台湾可能会失去作为芯片制造目的地的一些吸引力。台积电是全球最大的芯片制造商,为苹果和英伟达等公司供货,其目标是到2040年使用100%可再生能源。

台湾严重依赖进口化石燃料,到2022年,其大约80%的电力来自天然气、煤炭和石油。台湾有关部门希望到2025年绿色能源占发电总量的比例从2022年的8%左右增至20%——考虑到政府还计划逐步淘汰核电,这是一个具有挑战性的目标。

研究公司Rystad Energy分析师Uran-Ulzii Batbayar 表示:“比以往任何一个时间里都更需要可再次生产的能源来填补核电的空白。”增加更多绿色发电需要大量资金,而台电的财务情况引发了人们对潜在电力中断的担忧她说,影响了主要芯片制造商。

台电预计2023年将亏损1,985亿元新台币(合63亿美元),而去年的业绩甚至更糟。今年该公用事业公司再次亏损,达新台币1,887亿元。

该公司上周在一份声明中表示,正在进行内部财务审查,并将向经济部报告结果,并表示目前没有计划提高今年的电价。

台电在回复彭博社提问时表示,“台电在前线扮演着减震器的角色,吸收输入性通胀带来的影响。”并补充说,台电一直在探索新的收入来源并减少相关成本,以改善财务状况。

伍德麦肯兹亚太区电力和可再次生产的能源研究总监罗伯特·刘(Robert Liew)表示:“台电是垄断公用事业公司,因此无论哪一方执政,它都面临着确保低电价的政治压力。”

亚洲地区的其他公司,例如供应韩国约70%电力的国有韩国电力公司,也面临着类似的困境。

目前,该岛政府仍然希望可再次生产的能源的大部分增长将来自海上风电,即使其中许多项目由于成本上升和延误加剧而陷入困境。开发商要求从台湾设备制造商购买设备,这给整个行业带来了麻烦。

全球半导体及科技公司财报近日陆续揭晓,全球模拟IC龙头暨车用芯片大厂德州仪器(TI)、欧洲芯片制造商意法半导体(ST)、美国半导体大厂英特尔、电动汽车大厂特斯拉相继爆雷。对此,知名半导体分析师陆行之表示看法,认为Q1半导体股价又要等AI芯片大厂英伟达来神救援了。

陆行之1月27日发文指出,在其追踪的10家全球半导体及科技公司公布2023年第四季度营收/获利及2024第一季财报预测,如德州仪器、意法半导体、英特尔、特斯拉纷纷爆雷后,其初步的结论是今年首季工业用、通用服务器用,及消费性电子半导体需求不佳低于市场预期,季度跟年度都还是有双位数衰退,预期其他同产业公司也将陆续下修公司展望。

陆行之也指出,虽2023年第四季库存月数有健康的季节跟年减,但一季度营收下滑会让一季度库存月数难以续降,这样对大多数IDM和晶圆代工而言,产能利用率很难大幅回升,更不用说调升资本支出了。

陆行之分析,唯一比较厉害的行业是存储,SK海力士也率先获利,得益于其高带宽存储器(HBM)处于领先。陆行之称,看起来本季度又要等英伟达来救半导体股票市场了。

作为人工智能(AI)领域无可争议的领导者,根据最新的多个方面数据显示,受惠于过去一年间生成式AI需求的爆发,英伟达 (NVIDIA)在全球AI芯片市场的市占率预计最高可能已达到90%,创下新高纪录。

而在目前的人工智能加速芯片市场,英伟达的A100/H100系列AI GPU可谓是市场的首选。而根据一些研究机构的预测,英伟达计划2024年销售约150万~200万个AI GPU,这可能将是其2023年销量的三倍,这也证明英伟达在该产业中的主导地位目前无人能挑战。

市场研究公司Gartner和Moor Insights & Strategy分析师预测,英伟达将在2024年的人工智能芯片市场持续保持强劲发展的新趋势。Gartner副总裁分析师Chirag Dekate表示,英伟达所做的是帮助创造市场,这让竞争对手陷入了很艰难的地步,因为当他们迎头赶上时,英伟达正在开发下一个新事物。

另外,帮助英伟达保持领先竞争对手地位的不单单是自家的硬件,该公司的CUDA软件对于英伟达维持领头羊同样重要Chirag Dekate指出,软件仍然是英伟达的战略护城河,这些常态式的体验使英伟达能够处于技术最领先的地位。

然而,英伟达达的领先并非一朝一夕就能实现的,这是该公司多年来始终致力于AI产品所得到的结果。Moor Insights & Strategy首席执行官Patrick Moorhead指出,值得赞扬的是,英伟达大约在15年前就开始与大学合作,寻找除了游戏和可视化市场之外,还开发还能够正常的使用GPU完成的新奇事物。

只是,目前希望挑战英伟达的统治地位的威胁也开始增加中。一方面,竞争对手英特尔和AMD正在集结力量研发具有竞争力的AI芯片,希望抢占AI市场的占有率。2023年12月,AMD推出了MI300系列加速器。在此同时,英特尔在推出Gaudi2 AI加速器之后,还正在构建其新一代Gaudi3 AI加速器。而两家公司的最终目标,都是和英伟达在AI芯片市场进行竞争。

另一方面,自2022年10月以来,受美国政府的出口管制政策影响,英伟达在中国市场的产品营销售卖和市场开拓也受到了冲击。因此,为因应挑战,英伟达也正在积极开发下一代性能更强的Hopper H200和Blackwell B100 AI GPU,同时也在针对中国市场开发符合相关规定的定制化AI产品,以维持市场的领先地位。

毕马威亚洲风险投资报告:二季度交易量环比下降16.3% 各地IPO活跃度不一